da keynesblog

AVVERTENZA: NULLA DI QUANTO CONTENUTO IN QUESTO ARTICOLO PUÒ ESSERE INTESO NEL SENSO DI UNA DIFESA DELL’UNIONE MONETARIA EUROPEA.

In un articolo pubblicato da Economia e Politica, Gennaro Zezza, tra le altre cose, risponde al nostro articolo sugli eccessivi ottimismi sull’uscita dall’euro. Ci pare però di poter dire che la risposta di Gennaro non fuga i dubbi lì espressi.

Preliminarmente chiariamo un fatto essenziale ai fini della discussione. Secondo Zezza:

La redazione di Keynes blog sembra concordare con Biasco sulle conseguenze catastrofiche, per il sistema finanziario internazionale, di una rottura della eurozona, ed enfatizza il modesto impatto che la svalutazione di una “nuova valuta” avrebbe sulla crescita.Che l’uscita unilaterale dell’Italia o di un altro paese dell’eurozona condurrebbe ad una deflagrazione incontrollata dell’Unione Monetaria e a una nuova pesante crisi non è una conclusione dei “catastrofisti” Biasco e Keynes blog, come suggerisce Zezza (ma anche Realfonzo).

Tutti gli studi condotti da banche e società di consulenza finanziaria puntano a questa conclusione. Noi abbiamo voluto citare Jens Nordvig e Nick Firoozye di Nomura perché – in quanto favorevoli ad uno smantellamento controllato dell’euro – sono insospettabili di simpatie “euriste”. In altre parole, non siamo più “catastrofisti” dei più avveduti noeuro. Del resto l’ultima volta che qualcuno ha escluso un contagio finanziario era la vigilia del fallimento di Lehman Brothers. Sappiamo come è finita la storia.

Tali analisi sono inoltre concordi nel sostenere che l’uscita di un paese (in particolare un paese come l’Italia o la Spagna) innescherebbe un effetto domino che porterebbe all’esplosione incontrollata dell’eurozona, con gravi ripercussioni tanto sul paese che esce quanto sul resto della zona euro (e oltre). Ed è questo infatti il motivo per cui molti propongono dei piani di smantellamento controllato. Per ragioni simili Yanis Varoufakis, Stuart Holland e James Galbraith hanno elaborato la Modest Proposal.

Scrive Zezza:

Un aspetto che accomuna le diverse analisi citate è la convinzione per cui l’uscita di un Paese – in particolare dell’Italia – dall’ eurozona implicherebbe certamente una svalutazione della nuova lira, svalutazione di grandezza imprecisata, ma che molti indicano del trenta per cento rispetto all’euro (nel caso in cui l’Italia sia l’unico Paese ad uscire) o alla nuova valuta della Germania. Non c’è dubbio che vi siano dei differenziali di competitività di prezzo tra i Paesi dell’eurozona, ma questi sono dovuti in larga parte alla politica di compressione dei salari attuata in Germania nei primi anni dell’euro, mentre i divari di competitività tra Italia e Francia, o Italia e Spagna, sono molto più contenuti. Nel caso in cui l’eurozona si dissolva, è quindi altamente probabile che il nuovo marco tedesco si rivaluterebbe in modo consistente rispetto alla nuova lira, ma che la lira debba perdere valore rispetto al nuovo franco, o la nuova peseta, o al dollaro statunitense, è tutto da dimostrare.Qui si dà per scontato che i mercati reagiranno alla dissoluzione dell’euro guardando i divari di competitività e prezzeranno le monete di conseguenza (Zezza tuttavia corregge successivamente questa impressione). Ciò è discutibile già in condizioni “normali” (e su questo si basa- ovviamente Gennaro lo sa benissimo – la critica Post Keynesiana alla teoria neoclassica del tasso di cambio; si veda in proposito Harvey qui e qui e per un modello alternativo qui). Ma, come abbiamo sottolineato nel nostro articolo, la dissoluzione dell’euro non sarebbe un evento “normale” paragonabile ad una semplice svalutazione. Richiamiamo alcuni argomenti già proposti nel nostro precedente articolo e che si ritrovano nelle analisi sui rischi di rottura incontrollata dell’eurozona (conseguenza ad esempio dell’uscita di un paese):

1. la dimensione dell’eurozona è imparagonabile a quella di altre unioni monetarie frammentatesi nel passato;

2. essendo l’euro una moneta unica e non

un semplice accordo di cambio, l’intreccio finanziario (ovvero le

relazioni di credito/debito) al suo interno non è paragonabile a quello

degli accordi di cambio;

3. poiché

l’euro è nato nel pieno della liberalizzazione finanziaria, neppure il

suo intreccio finanziario con l’esterno è paragonabile a quello di altre

unioni come l’URSS o la Cecoslovacchia; basti ricordare che l’euro è la

seconda valuta di riserva del mondo e che il 40% delle transazioni sui

mercati valutari coinvolge l’euro;

4. l’incertezza sul valore futuro di una nuova

valuta (o addirittura di più valute) porterà gli operatori a disfarsi

delle attività denominate in tale valuta; appare sensato quanto sostiene

UBS a tale proposito, quando sottolinea che la svalutazione delle nuove

divise non potrà rispettare i “fondamentali”;

5. la

ridenominazione sarà solo parziale, poiché una parte consistente dei

debiti (soprattutto privati) nell’eurozona è sotto legge estera (il 30%

solo considerando i bond denominati in euro); a questi si aggiungono i

saldi Target2 e altre forme di debito; ciò metterà a rischio i

bilanci di molte imprese nell’eurozona, del settore finanziario e non, e

ciò a sua volta alimenterà ancora la fuga di capitali, oltre a

produrre, almeno per alcuni paesi, una vera e propria balance sheet recession

e a mettere a rischio i bilanci delle banche dei paesi creditori che si

troverebbero piene di crediti (in euro) deteriorati o inesigibili,

oltre alle perdite dovute alla svalutazione degli asset ridenominati;

6. l’incertezza sui derivati denominati in euro ma emessi quasi totalmente sotto legge UK e USA;

7. l’incertezza riguardo l’esito di contenziosi legali sulla ridenominazione;

Che una ridenominazione non sia una semplice svalutazione, del resto, ce lo dicono anche i contratti di credit default swap

che, a meno del verificarsi di determinate condizioni (recentemente

riviste proprio in relazione al rischi di rottura dell’eurozona),

trattano una ridenominazione del debito pubblico, a differenza di una

svalutazione, come un credit event alla pari di una ristrutturazione.Quanto ai tassi di cambio della nuova lira rispetto ad altre valute, anche qui non si può fare affidamento su previsioni legate ai saldi commerciali o ai differenziali di competitività. Basti vedere gli effetti sul cambio dell’euro della crisi dei debiti sovrani. Dal luglio del 2011 al 25 luglio 2012 (il giorno del “whatever it takes”) l’euro si svaluta verso tutte le principali divise: l’euro perde il 16% rispetto al dollaro, il 18% verso lo Yen e il 15% verso la sterlina. L’euro torna poi ad apprezzarsi immediatamente dopo il discorso londinese di Draghi, sotto l’effetto della ritrovata fiducia sulla tenuta della zona euro, che induce i capitali a tornare verso l’UEM.

Nulla di drammatico sia chiaro, ma questo ci dice che in caso di uscita, la nuova lira si svaluterebbe verso tutte le principali divise, non solo rispetto al marco, e in particolare rispetto a quelle dei paesi tradizionalmente considerati safe haven, (principalmente Stati Uniti, Gran Bretagna, Giappone, Canada, Australia e Svizzera). Con l’euro la svalutazione è stata “dolce”, ma per quanto detto non dobbiamo aspettarci che lo sia per le nuove valute dei paesi periferici a seguito dell’esplosione dell’UEM.

Prosegue Zezza:

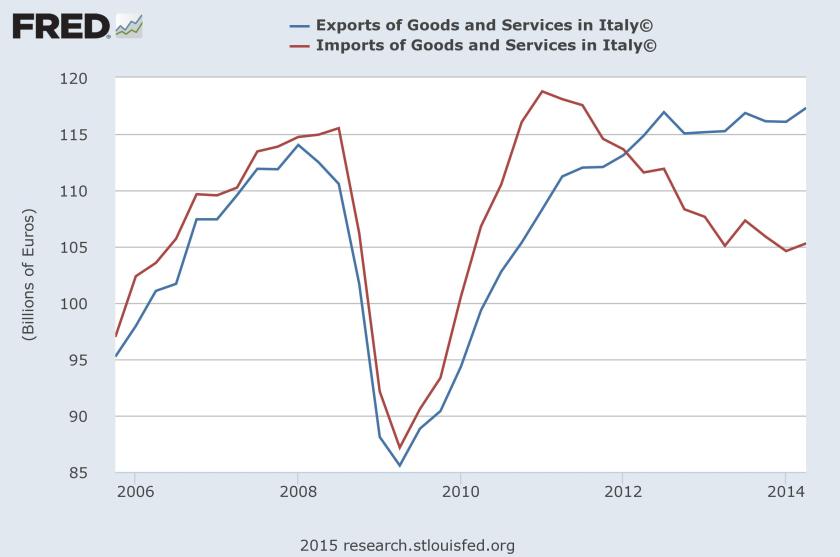

Il saldo delle partite correnti italiane è migliorato sia per gli effetti della crisi – che deprime le importazioni – ma anche per la buona tenuta delle imprese italiane sui mercati internazionali, soprattutto quelli esterni alla zona euro. Ad esempio, in una ricerca recente del Fondo Monetario Internazionale si nota che – nonostante gli indicatori di competitività basati sul costo del lavoro per unità di prodotto dovrebbero suggerire un tracollo dell’export italiano – la performance delle nostre imprese è stata di tutto rispetto, relativamente a quella di Paesi simili.Se guardiamo gli andamenti dell’import e dell’export dell’Italia dal 2011, cioè da quando l’eurozona è piombata nella crisi degli spread, nel credit crunch e nelle controproducenti politiche di austerità, vediamo che il miglioramento della bilancia commerciale è imputabile esclusivamente alla riduzione delle importazioni (l’attuale livello di esportazioni è circa uguale al picco delle importazioni), mentre le esportazioni sono quasi ferme dall’inizio del 2011:

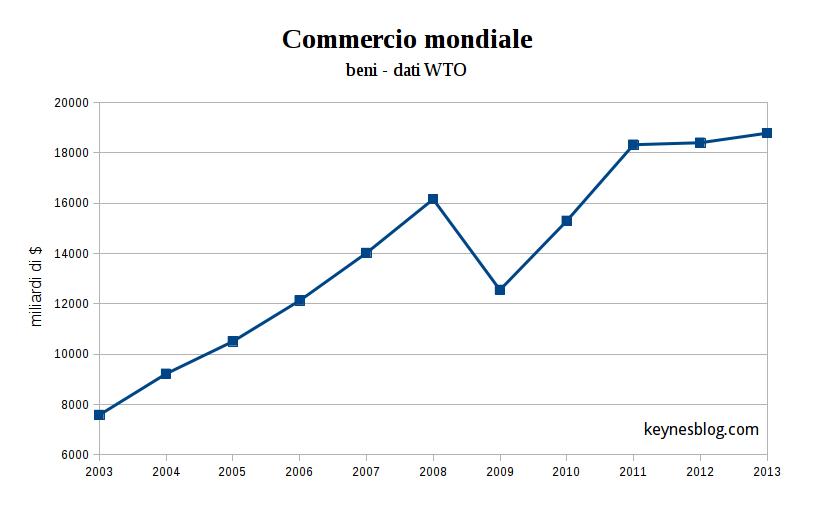

Un dato, questo, che accomuna gran parte dell’economia mondiale nel suo complesso, con il commercio internazionale praticamente fermo al 2011:

Continua Zezza:

La nuova lira potrebbe invece svalutarsi – dopo l’euroexit – se si consentono operazioni speculative sui mercati finanziari. E’ noto come questo tipo di scommesse speculative possano autorealizzarsi: se i mercati si aspettano una svalutazione della lira rispetto al nuovo marco tedesco, venderanno titoli in lire per acquistare titoli in marchi, aumentando quindi l’offerta di lire contro marchi e spingendo verso la svalutazione […] Nella prima fase successiva all’euroexit, queste operazioni devono quindi essere regolamentate. Una volta stabilizzati i mercati finanziari, e mostrata la possibile stabilità della nuova lira rispetto al dollaro e alle altre valute (e ad un nuovo marco tedesco rivalutato), le regolamentazioni dei mercati finanziari possono essere riviste.Zezza lascia alla fantasia del lettore immaginare tali misure. Nel nostro articolo abbiamo già evidenziato che l’imposizione di controlli sui movimenti di capitali, mettendo di fatto l’Italia fuori dai mercati di capitali, probabilmente ci costringerebbe a chiedere un sostegno finanziario ponte alle istituzioni internazionali almeno per puntellare i debiti non convertibili del settore privato, finanziario e non. A questo si aggiungerebbero i saldi negativi con il sistema Target2. Nel blow up finanziario seguente la frantumazione dell’eurozona non è affatto detto che il ritorno sul mercato dei capitali sia rapido e indolore e che quindi sia possibile rimuovere velocemente le misure di controllo dei movimenti di capitali.

Lo diciamo non perché contrari a regolamentare i movimenti di capitali (tutt’altro!) ma perché è evidente che un conto è una regolamentazione a livello internazionale o anche solo nazionale, ma adottata dalla maggior parte dei paesi industrializzati (come accadeva prima della liberalizzazione finanziaria degli anni ’90), tutt’altro conto è l’autoisolamento finanziario di un paese con difficoltà a stabilizzare il valore della sua moneta per la pressione dei capitali in uscita.

Poco realistico è anche l’auspicio, espresso da Zezza, che l’uscita dall’euro ci regali spazi per la crescita della domanda e dell’occupazione. Dovremmo infatti finanziare le importazioni con le esportazioni e mantenere un certo surplus per ripagare i debiti con l’estero e con chi ci fornirà assistenza nel breve periodo. Ma il successo di tale operazione è tutt’altro che scontato. Per quanto detto l’Italia avrà difficoltà a mantenere le attuali (e non particolarmente brillanti) esportazioni nel momento in cui il resto dell’eurozona venisse colpita dal contagio finanziario che tutti gli studi – compresi come già detto quelli dei più avveduti noeuro – prevedono e nonostante la svalutazione della lira. Nel mentre, a causa della svalutazione, i costi delle importazioni cresceranno e questo potrebbe – come accaduto al Giappone e ad altri paesi, ridurre (invece che aumentare) – il nostro saldo con l’estero. Poco possiamo contare sul prezzo del petrolio, già in risalita. In questo scenario, insomma, l’Italia vedrebbe paradossalmente ridotti gli spazi per aumentare la sua domanda interna senza incorrere in un disavanzo con l’estero.

Esclusa l’uscita unilaterale, come del resto fanno i più avveduti tra i noeuro, rimangono due strade: uno smantellamento controllato dell’euro o la sua “riparazione in corsa” (come suggerisce la Modest Proposal di Varoufakis-Hollad-Galbraith). Può sembrare paradossale ma la prima strada richiede un livello di cooperazione e solidarietà di gran lunga superiore alla seconda, come si evince dalla lettura dei piani sviluppati in questi anni. La seconda, come è noto, è l’oggetto della battaglia del nuovo governo greco. La condizione per un pieno successo di tale prospettiva è che gli altri popoli europei – in particolare quelli dell’Europa meridionale – si affianchino a questo tentativo. Qualche segnale molto incoraggiante in tal senso viene dalla Spagna e dall’Irlanda dove forze radicali che (come Syriza) non propongono l’uscita dall’euro sono in testa ai sondaggi. Forse, lo diciamo sommessamente, non è un caso.

Nessun commento:

Posta un commento